No presente artigo será analisado, sem esgotar o tema, qual o regime de tributação que gera menor carga tributária para transportadoras de carga, no Brasil.

Cabe ressaltar, inicialmente, que a análise da tributação pelo lucro real depende da análise de despesas, portanto, somente será possível no caso concreto.

O Brasil possui 3 regimes de tributação: Simples Nacional, Lucro Presumido e Lucro Real, cada qual com suas especificidades.

Simples Nacional para Empresas Transportadoras de Carga

O parágrafo 5o-E do art. 18 da Lei Complementar regulamenta o Simples Nacional das transportadoras de carga ao prever que:

Sem prejuízo do disposto no § 1o do art. 17 da Lei Complementar nº 123/06, as atividades de prestação de serviços de comunicação e de transportes interestadual e intermunicipal de cargas, e de transportes autorizados no inciso VI do caput do art. 17, inclusive na modalidade fluvial, serão tributadas na forma do Anexo III, deduzida a parcela correspondente ao ISS e acrescida a parcela correspondente ao ICMS prevista no Anexo I.

O valor devido mensalmente pelas microempresas e empresas de pequeno porte, optantes pelo Simples Nacional, que prestem serviços de transporte intermunicipal e interestadual de cargas, será determinado mediante aplicação das alíquotas constantes no Anexo III, desconsiderando-se o percentual relativo ao ISS e adicionando-se o percentual relativo ao ICMS previsto na tabela do Anexo I.

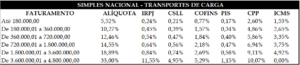

Segue abaixo o Anexo III cumulado com Anexo I (ICMS ao invés de ISS) do Simples Nacional, que é aplicado ao segmento de transporte de cargas:

Lembrando que o Simples Nacional a partir das alterações realizadas pela Lei Complementar nº 155/16, passou a ser calculado com alíquotas maiores, porém, com valores de deduzir.

O cálculo do Simples Nacional passou a ser então conforme calculo abaixo:

Em outras palavras, deverá calcular através da multiplicação da receita bruta dos 12 meses anteriores pela alíquota, deduzida da parcela a deduzir e dividida pela receita bruta dos 12 meses anteriores.

Citando como exemplo uma transportadora de cargas, que nos obteve receita bruta nos últimos 12 meses no valor de R$3.000.000,00 e faturou no mês anterior R$250.000,00, teria uma carga tributário no Simples Nacional no valor de R$36.753,75, o que equivaleria ao percentual de 14,70% da receita bruta.

Vejamos:

Finalizada a análise do segmento de transportes de carga no Simples Nacional, passamos a analisar pelo Lucro Presumido.

Lucro Presumido para Empresas Transportadoras de Carga

O segmento do transporte rodoviário de carga tem uma condição favorável no que se refere a tributação pelo Lucro Presumido, pois é onerado na mesma forma, ou seja, com a mesma base de cálculo aplicada para as indústrias e os comércios.

A base de cálculo, para fins de tributação de imposto de renda – IRPJ e contribuição social sobre o lucro – CSLL, é de 8%. Com a aplicação da base de cálculo de 8% destes tributos, a alíquota sobre a receita bruta equivaleria a 1,2% de IRPJ e 1,08% de CSLL.

Ainda, cabe informar que as transportadoras optantes pelo recolhimento de imposto de renda pela Lucro Presumido estariam sujeitas ao pagamento de PIS, na alíquota de 0,65%, e COFINS, na alíquota de 3%.

Diante disto, a alíquota total referente a tributos federais que as transportadoras estariam sujeitas é no percentual de 5,93% (1,2% IRPJ + 1,08% CSLL + 0,65% PIS + 3,00% COFINS).

Além destes tributos, importante ressaltar, que haverá incidência de ICMS, bem como tributos sobre a folha de pagamento (28,8% em média, sendo = 20% contribuição previdenciária patronal, 3% de SAT/FAP e 5,8% SEST/SENAT/SAL. EDUCAÇÃO/SEBRAE/INCRA).

A respeito do tributos incidentes sobre a folha de pagamento, cabe enaltecer que o segmento de transportes de carga tem a faculdade de optar pelo regime de desoneração da folha de pagamento, nos termos do art. 8º e 8º-A da Lei nº 12.546/11, o qual o contribuinte poderão contribuir, na alíquota de 1,5%, sobre o valor da receita bruta, excluídas as vendas canceladas e os descontos incondicionais concedidos, em substituição às contribuições previstas nos incisos I e III do caput do art. 22 da Lei nº 8.212/91.

Com base neste dispositivo, o contribuinte do segmento de transportes de carga tem a faculdade de optar pelo recolhimento da contribuição previdenciária patronal de 1,5% da receita bruta em substituição ao percentual de 20% sobre o valor da folha de pagamento bruta. Lembrando que mesmo que optar pela desoneração da folha, estará sujeito aos 3% a título de SAT/FAP e os 5,8% a título de SEST/SENAT/SAL. EDUCAÇÃO/SEBRAE/INCRA.

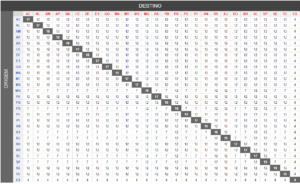

A respeito do ICMS sobre incidente sobre transportes cargas, vai depender da regulamentação de cada Estado Federado, porém, a regra geral é a incidência de 7% ou 12% no transporte interestadual e, no transporte intermunicipal, conforma tabela abaixo, varia de 17% a 19%:

Cabe lembrar que o ICMS, por ser um tributo não-cumulativo, toda compra de insumos, irão gerar créditos para fins de abater do montante a pagar de ICMS.

Certo é que a análise do ICMS incidente sobre transporte de cargas, por ser mais amplo, demanda um artigo próprio.

O Lucro Presumido então, conforme retro mencionado, será tributado, a título de exemplo, da seguinte forma:

No exemplo acima, foi considerado que o contribuinte tem crédito de 50% de ICMS e o faturamento de R$250.000,00 mês.

Nas duas hipóteses o lucro presumido se tornou viável, visto que no Simples Nacional, com faturamento de R$250.000,00 mês, a contribunte estaria sujeita a uma carga tributária de 14,7% do faturamento.

A questão é que ainda tem que considerando a contribuição previdência e o valor da folha ide pagamento.

A equipe do Grupo Ciatos é especializada sobre tributação e legislação que regulamente o transporte de cargas e coloca-se inteiramente à disposição dos clientes para esclarecer qualquer dúvida sobre a tributação do transporte de cargas no Brasil, bem como para tratar da melhor estratégia tributária para sua empresa.

Quer conhecer um pouco mais sobre o Grupo Ciatos?

Preencha o formulário abaixo que um dos Consultores Ciatos entrará em contato para agendar uma visita.